Roberto Bogicevic no es un desconocido de la industria TI, muchos conocemos de su fructífera y larga trayectoria. Recientemente estuvo presente en una convención bancaria regional que reunió a los más graneado de la industria financiera a pesar de la emergencia sanitaria que el mundo está atravesando. Nos cuenta cómo los bancos están utilizando la utilización de sus reservas bancarias por varios billones de dólares para cubrir préstamos morosos y la preocupación de su agotamiento, también algunos tips para su reinvención pues la llegada de la competencia 100% digital es inminente. Sencillamente una entrega de lectura obligada.

Tecnología y el papel en la inclusión financiera en Latinoamérica

El autor del presente artículo pone las cartas sobre la mesa, el papel de la banca, sus desafíos, interrogantes y la inclusión financiera para poder llegar a sus objetivos.

(americasistemas.com.pe. Lima, Perú – 19 de enero 2022) Del 2 al 6 de noviembre se realizó una reunión importante en Cartagena/Colombia, la esperada 55ª CONVENCIÓN ASOBANCARIA 2021, a la que tuvimos el privilegio de asistir y exponer el tema que titula el presente artículo. No sólo asistimos nosotros, también representantes de los bancos, financieras, neobancos, bancos digitales, muchas instituciones financieras de Colombia y algunas de la región. A pesar de las restricciones de viajes y la pandemia, se tuvo invitados de diferentes partes de Latinoamérica, así como proveedores de tecnología, servicios y soluciones para entidades financieras.

Para abordar el tema, hicimos una reflexión del momento presente, en medio de la situación especial que vivimos, atravesando por la pandemia COVID-19 y las consecuencias de la crisis económica mundial, el papel del sistema financiero en el mundo y, en especial, en la región latinoamericana, señalamos lo que los expertos y nuestra propia vivencia podían ser testigos y ensayar algunas recomendaciones. Como las que expondré brevemente:

- Hoy más que nunca continuar el foco en las necesidades de los clientes, dándole el sentido de ayuda que necesitan.

- Las instituciones financieras deben adaptar muy rápidamente modelos operativos, impulsando eficiencia y resiliencia.

- El sector financiero ha desempeñado un papel crucial en la distribución de paquetes fiscales para afrontar los peores momentos de la crisis financiera ocasionada por el COVID-19 en el mundo.

- Las entidades financieras de toda envergadura seguirán llenado el vacío creditico, ofreciendo portafolios innovadores, periodos de gracia y ritmo de pago adecuado a los nuevos segmentos de personas y empresas, afectados por la coyuntura.

Los embates a enfrentar

Frente a la situación expuesta analicemos algunos de los retos que enfrenta el sector financiero hoy.

· Preocupación ante el aumento de los prestamos improductivos (NPL, por sus siglas en inglés)

· Los bancos a nivel mundial ejecutaron reservas en decenas de billones de dólares en provisiones, causadas por pérdidas en préstamos. Situación que podría conducir al agotamiento de capital, si se extiende al ritmo de las olas de la pandemia y las turbulencias políticas en algunos casos.

· Aprender a lidiar en ambientes VUCA por sus siglas en inglés y que representan volatilidad, incertidumbre, complejidad y ambigüedad.

· Buscar productos que ayuden a la recuperación económica de sus clientes, la sostenibilidad de sus negocios con aire para afrontar sus flujos, preservando la salud y continuidad de sus negocios. En consecuencia, preservando los márgenes e ingresos de las entidades financieras al cumplir su rol en la sociedad.

Grandes Interrogantes

A raíz de los retos planteados, las entidades financieras tendrán que responder las siguientes preguntas: ¿Cómo identificar y captar nuevos segmentos? ¿Cómo hacer crecer las carteras? ¿Cómo empatizar con los clientes?

· Sabemos que la evaluación de riesgos y los segmentos identificados pre-pandemia, poco o nada nos sirven hoy. Recomendamos utilizar analítica avanzada, ML, IA y tecnología de datos para identificar y satisfacer las necesidades de los

segmentos que identifique esta tecnología de manera dinámica.

· Comprender las necesidades de los clientes, empatía, innovación continua y sobre todo agilidad para entregar los productos o portafolio que demanda el mercado financiero, sobre todo a los segmentos que atendemos.

· Las tres áreas que identifican los expertos son: servicios al cliente, a través de los canales adecuados (Omnicanalidad), sobre todo la mezcla de automatización y atención personalizada con productos y servicios dinámicos. Una experiencia de cliente en todos los canales, que supere las expectativas y, finalmente, entregar los productos y servicios a tiempo, es decir, cumplir el llamado “TIME TO MARKET”.

Estamos viviendo un “momentum” extraordinario, es decir, en estos dos años hemos crecido en adopción digital y el e-commerce, equivalentes a 5 – 10 años de épocas normales, según los expertos; claro, los problemas logísticos y de mano obra se agudizaron causando inflación, pero las entidades financieras deben aprovechar estos drivers para:

· Ayudar a las personas y empresas motores del impulso de las economías para la recuperación económica por rebote o eficiencia de los gobiernos. Para ello, las entidades financieras deberían tomar el papel de palanca financiera, permitiendo que las empresas medianas y pequeñas se centren en su actividad económica productiva o “Core Business” y así aprovechar la transformación digital para agilizar la atención a los créditos e instrumentos financieros.

· Aprovechar el auge del e-commerce y los equipos móviles. Se estima que se tenían 426 millones de celulares en América Latina al finalizar el 2020(Ebanx,2021), traduciendo esto en mejor experiencia del cliente (C/X, U/X), combinando la

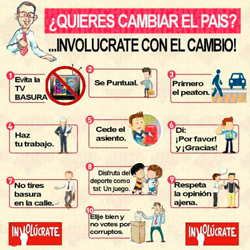

atención humana con las tecnologías (RPA, bots, AI, ML, etc) para, precisamente, incluir segmentos que antes las instituciones financieras tenían poco foco. En Brasil se realizan elecciones electrónicas desde más de 15 años y llegaron a la conclusión de que las poblaciones vulnerables siempre podían conocer los números por el uso desde tiempos inmemorables del dinero. Es decir, incluir poco texto y, en su lugar, gráficos, figuras y números. Es más efectivo para la utilización de móviles inteligentes con APPs sencillas.

Inclusión Financiera

Dicho esto, la tan ansiada inclusión financiera haciendo uso de la tecnología, con soluciones en tiempo oportuno, se pintan como formulas viables para lograrlo.

A todo esto, se suma los grandes jugadores de tecnología conocidos como GAFA (Google, Amazon, Facebook y Apple) que tienen las herramientas digitales para ingresar a la competencia. Anticipándose a ellos, encontramos el anuncio de JPMorgan Chase Bank, el sexto mayor banco del mundo con sus 222 años de histora (elpais.com, 09 2021), de incursionar en el negocio mediante el lanzamiento en Reino Unido de un banco digital para expandirse en Europa y Latinoamérica, tentado a convertirse en una bigtech.

Esto es lo que ya estamos viendo: adelantarse e incursionar en esta arena con el menor gasto posible, sin oficinas y con una plantilla de pocos empleados, es decir, la máxima expresión de la transformación digital, mientras muchos banqueros están en proceso o con tiempos demorados para subirse a esta ola, que amenaza con arrasar.

Caso de éxito regional

Datapro, Inc. Felicita especialmente a Mibanco Colombia, por haber obtenido un premio y financiamiento en el marco de la iniciativa gubernamental llamada “Banca de las Oportunidades” y la Agencia de Estados Unidos para el Desarrollo Internacional (USAID), que se llevó a cabo en Setiembre 2021, en el marco del “Programa de Impulso a la Corresponsalía Móvil y Digital”. Gracias a esta iniciativa, las personas ubicadas en áreas rurales podrán utilizar fácilmente un banco sin tener que desplazarse a otra ubicación física, considerando que menos del 64% de los habitantes de estas geografías tiene alcance a servicios financieros.

Dicha convocatoria buscaba incentivar, mediante la conectividad, la inclusión financiera, que tanto necesitan poblaciones alejadas. Datapro, Inc. contribuyendo a la inclusión financiera, mediante sus soluciones, el Core Bancario e-IBS® y los módulos que permiten el incremento de canales transaccionales, reduciendo el “Time To Market” de nuestras instalaciones. Soluciones hechas por Banqueros para Banqueros

Autor: Roberto Bogicevic, Vicepresidente Business Consulting Datapro, Inc | Digital Trends